Développement & TransmissionPar A PLUS FINANCE admin

En matière de financement de l’économie réelle, nous accompagnons les petites et moyennes entreprises déjà bien établies dans leurs activités.

Nos investissements sont réalisés soit en capital,- toujours minoritaires- soit en dette à travers des obligations convertibles ou des obligations à bons de souscription d’actions (OBSA). En effet, les solutions obligataires sont de plus en plus recherchées par les dirigeants et actionnaires des entreprises car elles permettent d’éviter la dilution du capital tout en disposant de ressources à moyen / long terme. Par ailleurs, la qualité de quasi fonds propre de ce type de financement mixant dette et droit d’accès au capital permet de structurer des opérations qui alignent les intérêts de l’entrepreneur et ceux de l’investisseur.

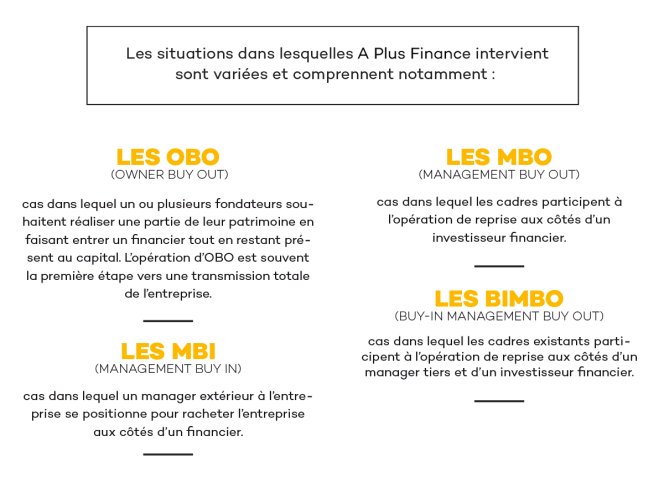

Capital transmission (LBO)

Dans notre activité de transmission, l’équipe d’A Plus Finance se positionnera comme principal interlocuteur des dirigeants pour monter et structurer l’opération de reprise. Elle peut assister les dirigeants ou prendre en charge les discussions et les négociations avec les banques seniors.

Les positions prises sont le plus souvent minoritaires mais nous ne nous interdisons pas d’être majoritaires dans certains fonds.

Toujours dans l’univers « small cap », l’originalité de notre approche en capital transmission est de pouvoir proposer dans certains cas l’ensemble des outils de financement structuré (capital et dette mezzanine) dans une offre dite « sponsorless ». Cette approche permet au dirigeant/repreneur de n’avoir qu’un interlocuteur en plus des banques seniors et d’aligner les intérêts sur un objectif commun. Par ailleurs, l’investissement mixte (en réduisant la part d’investissement en capital) permet aux dirigeants/repreneurs de conserver une part en capital supérieure à ce qu’il aurait pu espérer en s’adressant à un investisseur uniquement en capital.

La part investie en dette mezzanine est structurée pour répondre aux exigences contractuelles de la dette senior (ordre de priorité principalement) et à la capacité de génération de cash flow de la cible. Nous sommes très vigilants sur le niveau des leviers d’endettement. Nos opérations présentent des niveaux moyens de levier (dette senior + mezzanine) proches de 3,5 fois l’EBITDA, ce qui contribue à contenir le risque de défaillance opérationnelle des sociétés. Il ne s’agit pas de mettre l’entreprise en face d’un mur de dette. Là encore, la grande diversité de l’univers de PME nous permet d’être sélectifs.

Financement

Nos opérations visant à financer la croissance sont réalisées dans des PME ayant atteint un certain niveau d’activité et de rentabilité et répondent à deux objectifs :

- le financement de la croissance organique. Ces opérations sont liées à un projet structurant pour l’entreprise en termes de taille ou de stabilité financière. L’investissement financera le développement commercial en France ou à l’export, le réseau de distribution, des capacités de production, ou tout autre projet créateur de valeur pour l’entreprise. L’équipe de gestion bénéficie d’un accès privilégié à un grand nombre de sociétés dites « de croissance » et dont les projets de développement justifient les rendements attendus sur les obligations.

- les opérations de croissance externe. Ici, l’objectif des entrepreneurs est souvent d’atteindre une taille critique pour adresser les marchés internationaux ou de consolider une chaîne de valeur ajoutée pour optimiser leur business modèle. L’investissement financera en tout ou partie l’acquisition d’une cible identifiée par le management de la Société. Ces opérations sont évaluées en fonction du levier de valorisation de la société post acquisition. La structuration de la dette est toujours adaptée aux circonstances particulières de chaque opération. L’analyse de ces dossiers par l’équipe de gestion porte notamment sur le track record d’acquisition du management et sur les risques de l’opération pour le business existant de l’entreprise acquéreuse. Ces opérations de croissance externe sont souvent complexes et recèlent des risques industriels et humains importants. C’est pourquoi, lorsque nous réalisons ces opérations, nous structurons souvent l’investissement en plusieurs tranches equity et dette afin d’optimiser le risque.

Dans ces situations, l’équipe de gestion propose très généralement des financements obligataires permettant d’aligner les intérêts des dirigeants actionnaires (dilution limitée) et ceux de l’investisseur (les 2 questions de la valorisation à l’entrée et des conditions de sortie sont simplifiées).